Finansa ulaşma ile ilgili sorunu hep yazdık. İş dünyasının önemli kuruluşları ve şirketler, yeni yatırım ve yeni ataklar yapabilmek için en önemli sorunu finansa erişim olarak ifade etti ve etmeye devam ediyor son dönemde.

Yükselen faiz kredi kullanımını giderek zorlaştırdı. Son dönemde bankalar kredi vermekte ince eleyip sık dokumanın yanı sıra bu konuda kısıtlayan bir tutum içindeler.

Bu durumda büyümek ve yeni adımlar atmak isteyen kuruluşların yeni yollar bulması gündeme geldi.

Bulunan yeni yolun en başında borsada yeni ortaklar bulmak ve onların destekleri ile büyümek oldu. Bu nedenle İstanbul Borsası’nda her gün yeni bir şirket gong çalıp hisselerini halka arz ediyor.

Şirketler bu yolla finans gücü elde ederken, şeffaflık konusunda da yeni bir yola çıkmış oluyor.

Olaya rakamsal olarak bakıldığında 2021’den bu yana 170’e yakın şirket hisselerini halka açtı ve yeni ortaklarla finans gücü elde etti.

Bu sayede şirketler yatırımlarını kolayca finanse edebilirken, büyüme planlarını da hayata geçirebiliyor. Halka arzın en önemli faydalarından biri de şirketlerin kamuya açık bir pazarda işlem görmesini sağlayarak mevcut ortaklar için de likidite imkânı sunması. Bu sayede ortaklar ihtiyaç duydukları takdirde hisselerini kolayca satarak nakde dönüştürebiliyor. Böylece sermaye tabana yayılmış oluyor ve gelir dağılımındaki dengesizliği de aşılması için önemli bir fırsat yaratıyor.

Halka arz alanında düzenleyici ve denetleyici otorite olan Sermaye Piyasası Kurulu’nun şirketlerin halka açılabilmesi için belli finansal yeterlilikleri karşılaması gerekiyor. 31 Aralık 2023 tarihinde alınan Kurul kararına göre halka arz olmak isteyen şirketin 2023 yılı için aktif büyüklüğünün 1.5 milyar Türk lirası, cirosunun ise 750 milyon Türk lirası olması şartı aranıyor. Ayrıca Kayıtlı Sermaye Sistemi’ne geçecek şirketlerin başlangıç sermayelerinin en az 100 milyon Türk lirası olması gerekiyor.

Bu kuralları aşıp son dönemde halka açılan bazı kuruluşlar şunlar:

. ObaMakarnacılık, Özyaşar Tel, Hareket Proje, Onur Yüksek Teknoloji, Koç Metalorji, IC Enterra Yenilenebilir Enerji, Rönesans Gayrimenkul, Odine Solutions, Mogan Enerji Yatırım Holding, Pasifik Yazılım, Koton Mağazacılık, Artemis Halı, Alves Kablo, Bor şeker, Altınay Savunma, Lila Kağıt, Limak Doğu Anadolu Çimento…

Bu kuruluşların büyük çoğunluğu borsa kanalıyla buldukları yeni ortaklardan elde ettikleri kaynaklarla yeni ufukları yelken açmayı hedefliyor. Yüksek faiz baskısından kurutuluyor ve bilançolarını herkese açarak yeni bir yol haritasını tercih ediyor.

Son dönemde veya daha önce halka açılan kuruluşların bu konuda attıkları adımlara ilişkin görüşlerini de aktarmak isteriz… Onların görüşleri de şöyle:

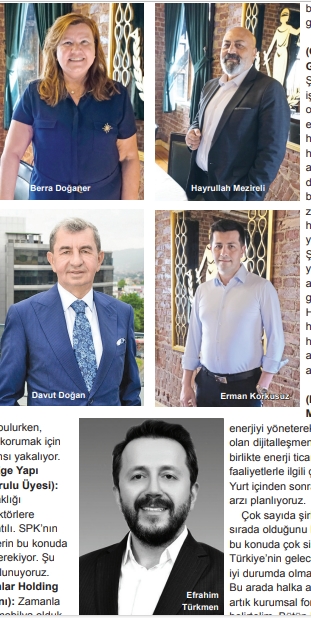

Berra Doğaner (Piramit Menkul Kıymetler Yönetim Kurulu Üyesi): Halka arzlar sermaye piyasasının kalbi. Böylece tasarrufların reel sektöre aktarılması sağlanıyor. Şirketler yeni kaynaklar bulurken, yatırımcı da tasarrufunu korumak için yeni bir tercih yapma şansı yakalıyor.

Hayrullah Mezireli (Ege Yapı GYO Grup Yönetim Kurulu Üyesi): Gayrimenkul yatırım ortaklığı halka arzlardan diğer sektörlere nazaran biraz daha sıkıntılı. SPK’nın yapılanmasının ve ekiplerin bu konuda biraz daha hızlanması gerekiyor. Şu anda sona yaklaşmış bulunuyoruz.

Davut Doğan (Doğanlar Holding Yönetim Kurulu Başkanı): Zamanla işler büyüdü ve Doğtaş mobilya olduk. Sonrasında yabancı bir fonla ortak olduk. Türkiye’ye mobilya sektöründe ilk yabancı fonu getiren şirketiz. Ardından Kelebek Mobilya'yı satın aldık. Sonrasında Doğanlar Mobilya olarak bütün markaları tek çatı altında topladık. Halka açılmanın büyük faydalarını gördük.

Erman Korkusuz (Çokyaşar Holding Genel Müdürü): Şirketimizin yatırım iştahı sürekli olarak devam ediyor. Dört yıldır halka arz sürecine hazırlanıyoruz. Halka arz olmadan önce de çok hissedarlı bir yapımız vardı zaten. Dolayısıyla halka arz sonrası yabancılık çekmedik. Şirket içindeki yapılar sadeleşerek alüminyum ve tel grubu olarak ayrıldı. Halka arz dışında hem kurumsallaşma hem de dijitalleşme anlamında ciddi adımlar attık.

Efrahim Türkmen (DBE Holding Genel Müdürü): Ürettiğimiz enerjiyi yöneterek, çağımızın gerekliliği olan dijitalleşmenin gerekliliği ile birlikte enerji ticaretinde ortaya çıkan faaliyetlerle ilgili çalışmalar yapıyoruz. Yurt içinden sonra Avrupa’da da halka arzı planlıyoruz.

Çok sayıda şirketin halka arz için sırada olduğunu belirtelim. SPK’nın bu konuda çok sistemli çalışması da Türkiye’nin gelecekte bu alanda çok iyi durumda olmasını sağlayacak. Bu arada halka arz konusunda artık kurumsal fonların da oluştuğu belirtelim. Bütün bu gelişmeler Türkiye ekonomisinin büyümesinde önemli bir faktör alabilir.

Bu arada borsaya gelen yatırımcının korunması için titizlik gösterilmesinin de önemli olduğunun altını çizmek çok önemli…